2021-06

一文读懂供应链金融ABS

1、供应链金融ABS的定义

资产证券化是指以基础资产未来所产生的现金流为偿付支持,通过结构化设计进行信用增级,在此基础上发行资产支持证券(Asset-backed Securities, ABS)的过程。从实质上来讲,资产证券化是以特定资产组合或特定现金流为支持,发行可交易证券的一种融资形式。

自1970年美国的政府国民抵押协会首次发行以抵押贷款组合为基础资产的抵押支持证券——房贷转付证券,完成首笔资产证券化交易以来,资产证券化逐渐成为一种被广泛采用的金融创新工具而得到了迅猛发展。

在我国,按照监管机构和大类基础资产的不同,可从宏观角度将资产证券化业务分为三大类,分别为企业资产证券化(ABS)、信贷资产证券化(CLO)和资产支持票据(ABN)。供应链金融涉及行业广泛、产品多样,如应收账款、保理等不同融资方式下的产品都可以跟资产证券化产品结合,不但可以降低资金成本,还可以实现供应链金融业务的批量化发展。

供应链ABS与传统ABS相比,主要在底层资产上有一定不同。

供应链金融ABS,是以核心企业上下游交易为基础,交易未来可以带来的现金流收益为保证,通过在资本市场发行债券来募集资金的一种项目融资方式。从现阶段来看,供应链金融ABS多是以应收类供应链金融融资方式的产品与资产证券化相结合。

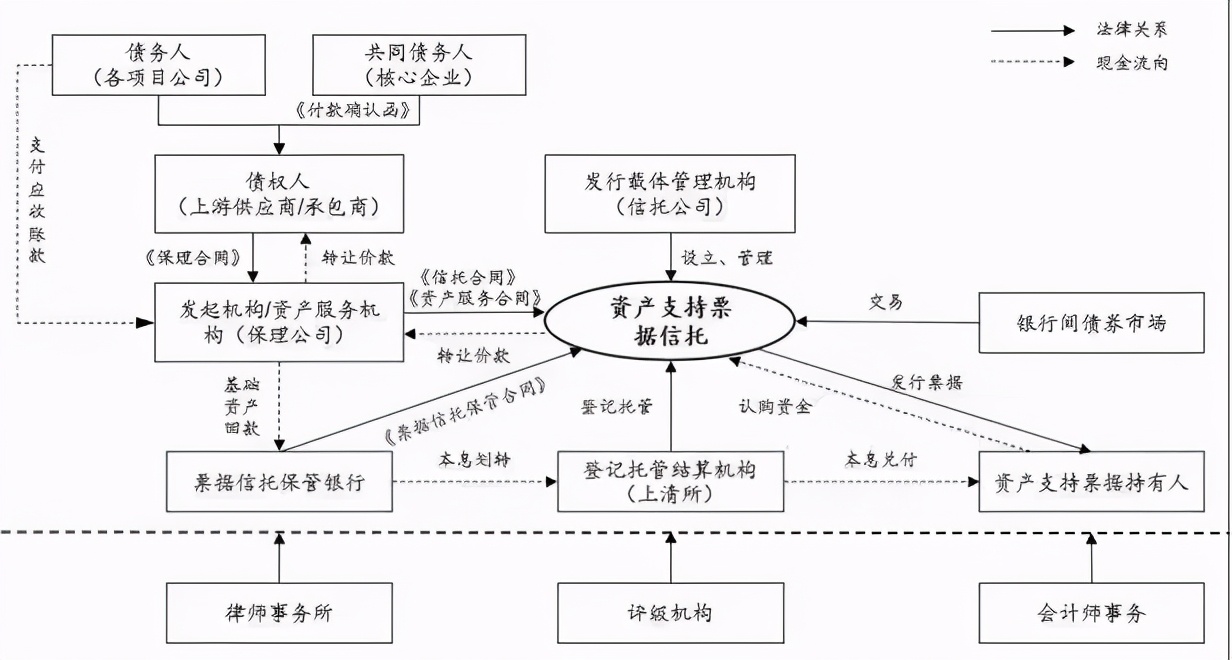

供应链金融ABS基本交易结构

2、供应链金融ABS的意义

供应链ABS作为一种重要的创新业务,可以实现参与者的多方共赢,其重要意义不仅体现在企业和证券公司上,也体现在对未来市场的发展上。

对于参与企业而言,供应链ABS有助于上游企业拓宽融资渠道。一般来说,发行供应链金融ABS产品的底层资产通常是对规模较大、实力较强企业的应收账款,因此,通过组织批量发行供应链金融ABS产品,相当于为其上游供应商提供了一条便捷、稳定的融资渠道。同时,资产证券化也为企业开辟了除银行贷款、发行股票和债券以外新的融资渠道。通过资产证券化企业可以降低资本成本,提高经营效率,以较低的成本在很短的期限内达到融资目的,从而缓解融资难、融资贵的问题,提高企业竞争力。

对于核心企业而言,有息负债需求的下降可以节约财务费用,同时应注意的是,若能实现出表,则证券化交易被认定为销售性质的交易,交易获利被确认为销售收入计入利润表,流动性低的基础资产转换为了流动性高的现金资产和自持证券。如不能出表,则证券化交易被认定为类似于抵质押融资的交易,基础资产则相当于担保物,企业得到的“交易对价”确认为新增负债,企业资产负债率上升。

如能够顺利实现出表,那么对于原始权益人而言,可改善企业资产负债结构,提高资产流动比率和速动比率,提升企业整体信用等级和偿债能力。并且由于上下游供应商的资金流转状况得到改善,其对供应商的占款偿还压力也得到进一步降低。

而对于证券公司而言,资产证券化对证券公司的业务收入增长、资产管理、投行和经纪业务的发展都具有重要的现实意义。资产证券化业务成为证券公司业务收入新的增长点,不但可以拓宽受托投资管理业务的范围,更可以增强资产管理业务的竞争能力。资产证券化不仅局限于当前的业务能力,而是将资产范围延伸到企业某项资产的未来现金流,证券公司可以根据投资者的需求进行个性化产品的设计,从而提升资产管理业务的竞争力。

3、供应链金融ABS的流程

以城投供应链ABS为例,城投ABS基础资产主要可以分为三大类,包括应收账款、供应链应付账款以及收费收益权。现阶段,城投公司主要承担城市建设的职能,相关项目的资金主要来源于财政支持、土地运作、运营收入、银行借款及债券发行。同时,基础设施收费收益权类资产也是城投企业可以发行ABS的基础资产类型中发行量最大的,因此将以基础设施收费收益权类资产的ABS为案例介绍交易结构。

基础设施收费收益权ABS中,原始权益人在一定区域内垄断经营、能够产生稳定、可持续未来现金流。故该类项目在交易结构方面一般采取单SPV的结构,以“长江资管-亿利燃气天然气收费收益权资产支持专项计划”为例,交易结构如下:

1、认购人与计划管理人签订《认购协议》,将认购资金以专项资产管理方式委托计划管理人管理,计划管理人设立并管理专项计划,认购人取得资产支持证券,成为资产支持证券持有人。

2、根据资产服务机构股东会决议及与原始权益人签署的《资产买卖协议》约定同意于基准日将基础资产转让给原始权益人,同时原始权益人再按原样转让给计划管理人,根据原始权益人与计划管理人签订的《资产买卖协议》的约定,原始权益人(作为卖方)同意向计划管理人转售基础资产。计划管理人根据与认购人签订的《认购协议》以及与原始权益人签订的《资产买卖协议》将专项计划所募集的认购资金用于向原始权益人购买基础资产,即原始权益人通过无偿受让享有的相关收费收益权,具体收费收益权包括资产服务机构根据《城镇燃气管理条例》等法律法规、规范性文件以及《燃气经营许可证》而获得的在经营许可期间及经营许可区域范围内享有的自专项计划成立之日起36个月内的天然气收费收益权。

3、资产服务机构根据《服务协议》、《标准条款》的约定,代为收取基础资产产生的燃气销售收入,并按约定为专项计划提供与基础资产回收、区分有关的管理服务。

4、根据《监管协议》的约定,监管银行收到燃气费后,根据原始权益人及计划管理人的共同书面通知将基础资产产生的现金流划入专项计划账户,由托管银行根据《托管协议》对专项计划资产进行托管。

5、在每个托管银行报告日,监管账户划入专项计划账户的资金不足以支付优先档资产支持证券的当期应付本金和预期收益的,则由计划管理人于差额支付启动日向原始权益人发出履行差额补足义务的通知。

6、在差额支付核算日,若专项计划账户的资金不足当期《亿利燃气股份有限公司〈天然气收费权资产支持专项计划〉之现金流预测分析咨询报告书》预测的现金流入的,则由计划管理人于担保履约支付启动日向担保人发出补足义务的通知。

7、在分配指令发出日,计划管理人根据《计划说明书》及相关文件的约定,向托管银行发出分配指令。托管银行根据分配指令,在分配资金划拨日划出相应款项分别支付专项计划费用、当期资产支持证券预期收益和本金。

在城投供应链ABS的具体应用实践中,多以供应商因真实交易对城投公司形成的应收工程款、贸易款进行反向保理形成ABS的底层资产,以产业链上端的供应商作为ABS底层资产的的债权人。在进行基础资产质量分析时,主要着重关注贸易的真实性、基础资产的可转让性等因素。

公司新闻

公司新闻 行业新闻

行业新闻 政策法规

政策法规